KBank Private Banking แนะจับตา 3 สินทรัพย์เด่น พลิกพอร์ตลงทุนในช่วงหลังของปี 68

KBank Private Banking แนะจับตา 3 สินทรัพย์เด่น พลิกพอร์ตลงทุนในช่วงหลังของปี 2568

KBank Private Banking แนะนักลงทุนจับตา 3 สินทรัพย์เด่นที่จะนำพอร์ตลงทุนฝ่าวิกฤต และสร้างผลตอบแทนในช่วงหลังของปี 2568 ที่ตลาดลงทุนยังต้องเผชิญกับความผันผวนอย่างต่อเนื่อง เพราะกำลังเข้าสู่จุดเปลี่ยนสำคัญเชิงนโยบาย สะท้อนผ่านการปรับท่าทีของธนาคารกลางหลัก ๆ โดยเฉพาะสหรัฐฯ ที่มีแนวโน้มจะลดดอกเบี้ยลงได้ อีกทั้งยังมีการส่งสัญญาณผ่อนคลายเพิ่มเติมในปีหน้า ท่ามกลางเศรษฐกิจที่ชะลอตัว และความตึงเครียดด้านการค้ากับจีนและพันธมิตรอื่น ๆ ได้แก่

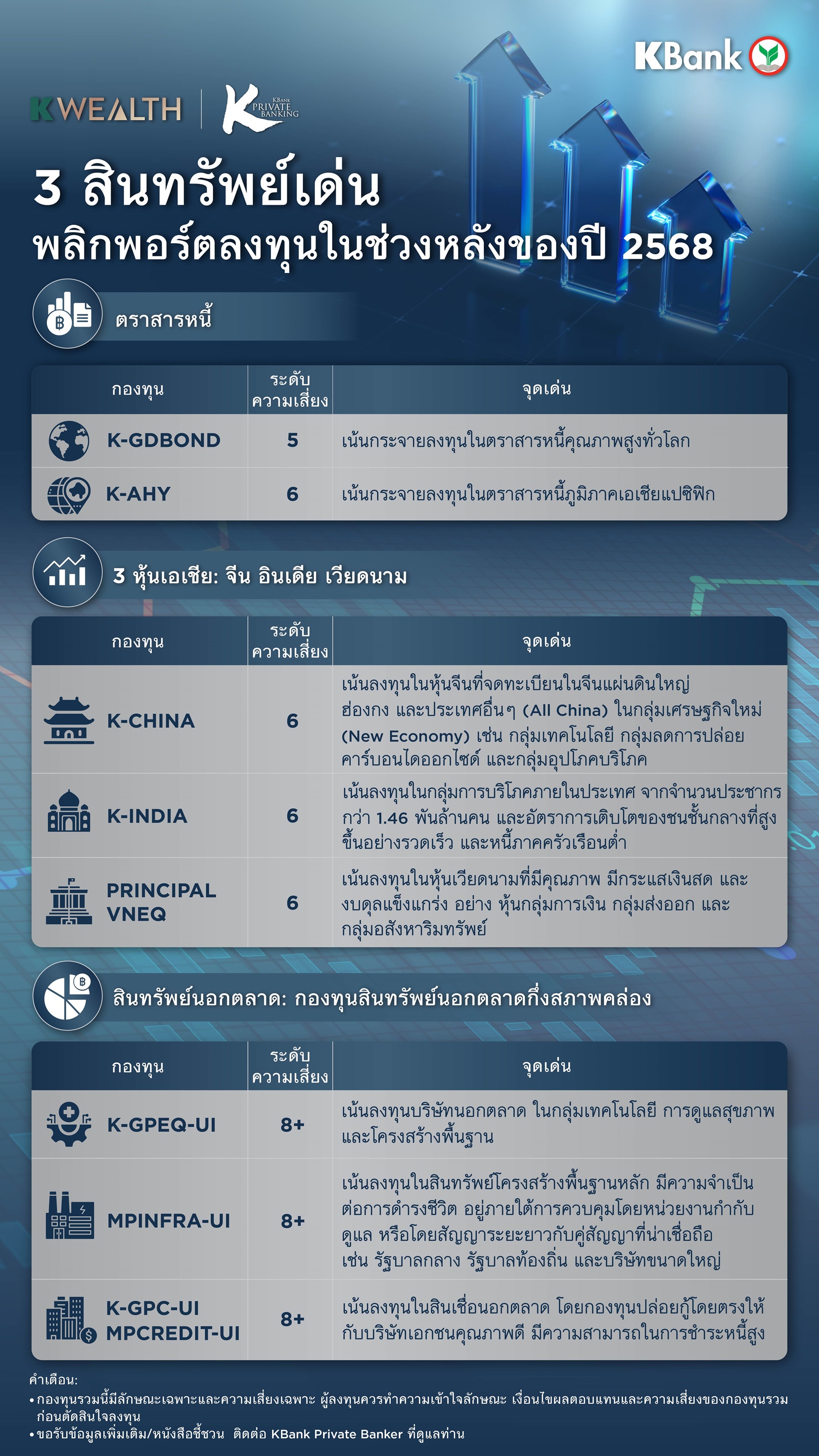

ตราสารหนี้: สร้างรายได้ที่มั่นคงจากสินทรัพย์ที่ให้ผลตอบแทนสม่ำเสมอ จากอัตราดอกเบี้ยที่ยังคงอยู่ในระดับสูงในปัจจุบันนี้ถือเป็น "โอกาสทอง" สำหรับการลงทุนในตราสารหนี้ เพื่อสร้างรายได้ และยังเป็นฐานที่แข็งแกร่งในการรับมือกับความผันผวนของตลาดโดยรวม อีกทั้งในอนาคตอันใกล้ที่อัตราดอกเบี้ยเป็นขาลงก็ยังเป็นผลดีต่อราคาตราสารหนี้ โดยนักลงทุนที่ถืออยู่สามารถทำกำไรจากราคาที่เพิ่มขึ้นได้อีก โดยแนะนำให้ลงทุนในกองทุนตราสารหนี้ อย่างกองทุน K-GDBOND ที่เน้นกระจายลงทุนในตราสารหนี้คุณภาพสูงทั่วโลก และกองทุน K-AHY ที่เน้นกระจายลงทุนในตราสารหนี้ภูมิภาคเอเชียแปซิฟิก

หุ้นเอเชีย: จีน อินเดีย เวียดนาม โอกาสสำหรับนักลงทุนที่รับความเสี่ยงได้ การทยอยสะสมหุ้นจีน ถือเป็นโอกาสที่น่าสนใจ แม้เศรษฐกิจจีนจะยังเผชิญกับความท้าทาย อย่างไรก็ดี รัฐบาลจีนกำลังดำเนินนโยบายกระตุ้นเศรษฐกิจอย่างต่อเนื่อง ซึ่งอาจเป็นปัจจัยหนุนให้ตลาดหุ้นจีนฟื้นตัวในอนาคต ผลักดันการบริโภคในประเทศ และในระยะยาว จีนกำลังปรับโครงสร้างเศรษฐกิจ เน้นบริการ ดิจิทัล และเสริมระบบสวัสดิการเพื่อเพิ่มการบริโภคอย่างยั่งยืน โดยแนะนำให้ลงทุนในกองทุนรวมหุ้นอย่าง กองทุน K-CHINA ที่เน้นลงทุนในหุ้นจีนที่จดทะเบียนในจีนแผ่นดินใหญ่ ฮ่องกง และประเทศอื่น ๆ (All China) ที่มีคุณภาพดี เติบโตสูง เน้นหุ้นกลุ่มเศรษฐกิจใหม่ (New Economy) เช่น กลุ่มเทคโนโลยี กลุ่มลดการปล่อยคาร์บอนไดออกไซด์ และกลุ่มอุปโภคบริโภค เช่นเดียวกับหุ้นอินเดีย แนะนำให้ลงทุนในกองทุน K-INDIA ที่เน้นลงทุนในกลุ่มการบริโภคภายในประเทศ จากจำนวนประชากรกว่า 1.46 พันล้านคน รวมถึงอัตราการเติบโตของชนชั้นกลางก็สูงขึ้นอย่างรวดเร็ว ขณะที่หนี้ภาคครัวเรือนยังต่ำ รวมถึงหุ้นเวียดนามที่มีศักยภาพการเติบโตสูง ผ่านการลงทุนในกองทุน PRINCIPAL VNEQ ที่เน้นลงทุนในบริษัทที่มีคุณภาพ มีกระแสเงินสด และงบดุลที่แข็งแกร่ง เน้นลงทุนในหุ้นกลุ่มการเงิน กลุ่มส่งออก และ กลุ่มอสังหาริมทรัพย์

สินทรัพย์นอกตลาด: ทางเลือกใหม่เพื่อผลตอบแทนที่เหนือกว่า อย่างกองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่อง (Semi Liquid Private Asset Fund) ช่วยลดข้อจำกัดเรื่องสภาพคล่องที่เป็นข้อจำกัดการลงทุนในกองทุนสินทรัพย์นอกตลาดแบบดั้งเดิม ต้องถูกล็อคเงินลงทุนยาวนานถึง 7-10 ปี เปิดโอกาสให้นักลงทุนสามารถลงทุนเพิ่มได้ทุกเดือน สามารถขายหน่วยลงทุนได้เป็นรายไตรมาสหรือในช่วงเวลาที่กำหนด ผลิตภัณฑ์กองทุนสินทรัพย์นอกตลาดกึ่งสภาพคล่องมีให้เลือกหลากหลาย ทั้งกองทุนหุ้นนอกผ่านการลงทุนในกองทุน K-GPEQ-UI เน้นลงทุนในธุรกิจนอกตลาดที่เป็นเมกะเทรนด์ของโลก เช่น การดูแลสุขภาพและเทคโนโลยี กองทุนสินเชื่อนอกตลาดซึ่งเป็นการปล่อยกู้โดยตรงให้กับบริษัทเอกชน ผ่านการลงทุนในกองทุน K-GPC-UI และกองทุน MPCREDIT-UI เน้นลงทุนในบริษัทที่มีความสามารถในการชำระหนี้สูง กองทุนโครงสร้างพื้นฐานนอกตลาด ผ่านการลงทุนใน MPINFRA-UI เน้นลงทุนในสินทรัพย์โครงสร้างพื้นฐานหลัก (core infrastructure assets) ที่อยู่ภายใต้การควบคุมอัตราโดยหน่วยงานกำกับดูแล หรือโดยสัญญาระยะยาวกับคู่สัญญาที่น่าเชื่อถือ เช่น รัฐบาลกลาง รัฐบาลถ้องถิ่น และบริษัทขนาดใหญ่

นอกเหนือจาก 3 สินทรัพย์เด่น กลยุทธ์การลงทุนหลักสำคัญสำหรับครึ่งหลังปี 2568 คือ วางแกนหลัก (Core Portfoilo) ให้มั่นคง แล้วเสริมโอกาส (Satellite Portfolio) ตามความเสี่ยงที่นักลงทุนรับได้ โดย KBank Private Banking ยังแนะนำให้พอร์ตการลงทุนหลักมีน้ำหนัก 50% ขึ้นไป โดยแนะนำให้ลงทุนใน “กองทุนผสมหลายสินทรัพย์ทั่วโลก” ที่มีผู้จัดการมืออาชีพคอยปรับพอร์ต เพื่อให้ความเสี่ยงกับโอกาสสมดุล โดยแนะนำให้ลงทุนในกองทุนอย่าง K-ALLROADS Series หรือ K-WEALTH PLUS Series

ในโลกการลงทุนที่ไม่เหมือนเดิมทั้งด้านเศรษฐกิจ ภูมิรัฐศาสตร์ และเทคโนโลยี ทุกอย่างเปลี่ยนเร็ว และคาดเดาไม่ได้ การสร้างพอร์ตการลงทุนที่จะตอบโจทย์ระยะยาวเป็นสิ่งจำเป็น ดังนั้น นักลงทุนควรกระจายพอร์ตการลงทุนไม่ควรลงทุนแค่หนึ่งสินทรัพย์ หนึ่งประเทศ หรือหนึ่งธีมการลงทุน วรจัดพอร์ตการลงทุนที่พร้อมรับทุกสถานการณ์

ข่าวเกี่ยวข้อง

ทรูมันนี่ จับมือ ธ.ซีไอเอ็มบี ไทย เปิดฟีเจอร์ใหม่ที่ช่วยให้การลงทุนหุ้นกู้ตลาดรองง่ายกว่าเดิม

Intrend online 2025-08-27

KBank Private Banking แนะจับตา 3 สินทรัพย์เด่น พลิกพอร์ตลงทุนในช่วงหลังของปี 68

Intrend online 2025-08-27